Conceitos

1 a. Pro Labore:

O Pro Labore é a remuneração ao Sócio, precisa ser feita obrigatoriamente à um sócio que trabalhe na empresa, não é aplicável aos funcionários.

O Pro Labore não possui correlação entre o percentual que o sócio possui na empresa, por exemplo, se um sócio que trabalha na empresa possui 10% do Capital Social (quotas) ele não irá, obrigatoriamente, receber 10% do lucro ou do faturamento da empresa como Pro Labore, ele inclusive, pode receber mais do que 10% do valor lucro em Pro Labore, se assim for pré-determinado entre os sócios.

O valor do Pro labore é acordado entre os sócios. Apenas deve respeitar o valor mínimo de 1 salário mínimo por sócio que trabalha na empresa, este é o entendimento da Receita Federal conforme a alínea “f”, inciso V, art. 12 da Lei nº 8.212, de 1991.

1 a. Pro Labore:

Vantagens: (1) Aposentadoria:

1. A aposentadoria será por tempo de contribuição, por idade ou por invalidez.

Para empresários que não estão no regime da CLT (funcionários registrados), a aposentadoria deve ser levada em consideração.

A faixa de valor que o sócio recebe da empresa como Pro Labore é a mesma faixa que ele receberá quando se aposentar pelo Regime Geral da Previdência. Ou seja, se o sócio contribui com o teto do valor do INSS, ao se aposentar, receberá o teto também.

Por isso o sócio paga a GPS (Guia da Previdência Social) do INSS. Se o Pro Labore for acima de R$ 2.100,00 haverá o pagamento do IRRF (Imposto de Renda Retido na Fonte).

Portanto, se o sócio contribuir com um salário mínimo (valor mínimo obrigatório estipulado pela lei) como Pro Labore ao INSS, ao se aposentar pelo Regime Geral da Previdência, receberá apenas um salário mínimo.

Vantagens: (2) Afastamento por doença;

(3) Auxilio doença ou acidente;

(4) Pensão por morte para os dependentes

e no caso das mulheres:

(5) Salário maternidade;

5. Salário maternidade:

Regido pela Lei nº 8.213, de 1991:

Para o Salário Maternidade de 4 meses (120 dias), o INSS utiliza o mesmo critério da Aposentadoria, ou seja, quanto maior o valor de contribuição, maior será o valor a ser recebido pela Sócia no período de Lincença Maternidade.

O valor a ser recebido do INSS será 1/12 (um doze avos) da soma dos 12 (doze) últimos salários de contribuição.

Período de carência entre um salário-maternidade e outro: 10 meses.

INSS pró-labore — Simples Nacional

Para as empresas do Simples Nacional, será pago uma GPS (Guia da Previdência Social / CP Contribuição Previdenciária) de 11% do valor do pró-labore do sócio (contribuinte individual). Com exceção das empresas do Anexo IV.

Se a empresa estiver no Anexo IV do Simples Nacional há o recolhimento obrigatório de 20% sobre o valor bruto do pró-labore (percentual da contribuição patronal) acrescido de 11% sobre o mesmo pró-labore, ou seja, a Guia da Previdência Social (GPS) será 31% do pro labore.

INSS pró-labore — Lucro Presumido

As empresas que atuam no regime tributário do Lucro Presumido, por sua vez, seguem a mesma regra das empresas do Anexo IV do Simples Nacional.

Ou seja, pagam uma GPS de 31% sobre o valor bruto do pró-labore do sócio.

Respeitando-se o teto de contribuição do INSS, que atualmente é de R$ 7.507,49.

Percentuais de IR pró-labore

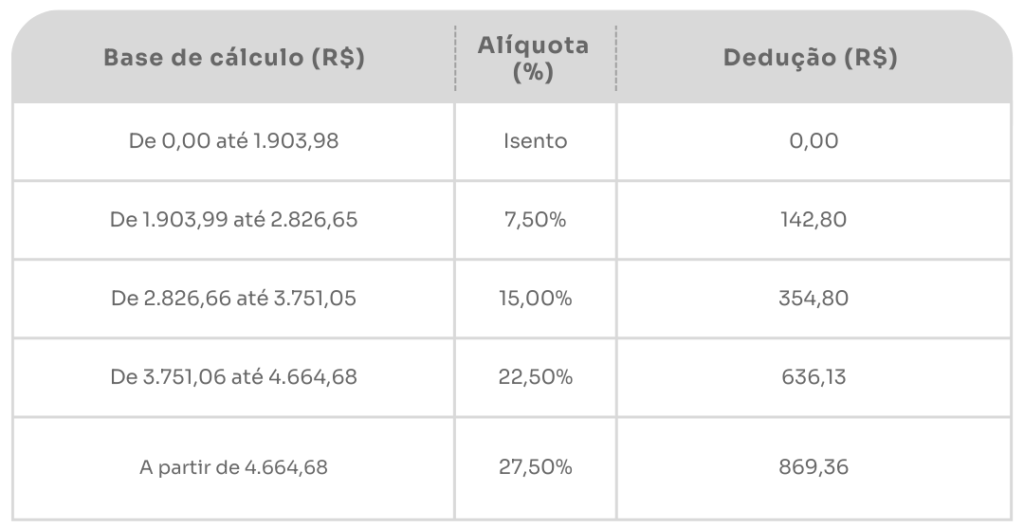

No que se refere ao Imposto de Renda, no momento da declaração, o empreendedor deve seguir o previsto na tabela progressiva da Receita Federal.

Para 2023, as alíquotas e parcelas dedutíveis são:

A declaração de Imposto de Renda de Pessoa Física difere da Declaração de Imposto de Renda de Pessoa Jurídica.

O valor de IRRF sobre o pró-labore reduzirá o valor dos impostos na Declaração de Ajuste Anual da pessoa física do sócio.